NEF Kapitalforvaltning

Hva er utsiktene for 2022Hvordan navigerer vi i markedet?

2022 – Hvordan navigerer NEF Kapitalforvaltning?

De fleste børser er all-time-high, det snakkes om økte rentekostnader, inflasjon, arbeidsledighet og stadig nye uttrykk på muterte virus. Slike overskrifter skaper selvsagt en del spørsmål og for noen tvil om hva morgendagen vil bringe. Mange spør oss om hvordan vi navigerer under slike forhold, og det er et godt spørsmål. La oss forsøke å belyse dette. Illustrasjonsbildet er ganske beskrivende. Ingen vet hva som skjuler seg fremme i horisonten, og det er i seg selv en viktig erkjennelse. Med en litt uklar horisont, blir riktig fokus viktig. Fremfor å sette søkelys på horisonten, velger vi å fokusere på de klare signalene (de vi faktisk kan se) som gir oss god pekepinn på retningen til målet. Vi tror at vår klart definerte investeringsfilosofi skal lose oss trygt gjennom 2022 også. Under gir vi et innblikk i ulike signal som er viktig i vår forvaltning:

Signal 1 – P/B og P/E

Pris/Bok er forholdet mellom markedsverdi og bokførte verdier på selskapets balanse, dette forholdstallet gir en indikasjon på hvordan markedet vurderer selskapet. Det som er viktig er at man alltid må sammenligne epler med epler og at B’en (nevneren) kan variere frem i tid. Her er det analysen som gir grunnlaget for best mulig beslutning i dag.

P/E eller Pris dividert på Inntjening gir også et utrykk for hvor høyt et selskap prises i forhold til inntjeningen. Når en aksjekurs faller, mens inntjeningen forblir på samme nivå, resulterer dette i en lav P/E som kan være et signal på at aksjen er lavt priset i forhold til inntjeningen. Når man kjøper en aksje, så kjøper man i grunnen en viss andel av den framtidige inntekten til selskapet. Aksjer med høy P/E har enten en svært lovende fremtid med sterk inntjeningsvekst, eller så viser det seg at markedet har overvurdert selskapets fremtidige inntjening. Mange ser blindt på disse nøkkeltallene og beslutter ut ifra disse på en gitt tid. Vi bruker mye tid på å analysere fremtidig inntjening for å finne de selskapene som vi tror får en høyere verdsettelse i fremtiden og dermed kan være underpriset i dag.

Hva er spesielt med den norske finanssektoren i forhold til disse verdsettelsene?

Porteføljen Utbyttefinans investerer i en sektor som har P/E 11 og en veldig god inntjening. En inntjening som i tillegg er ventet å øke i 2022. Mens Oslo børs har en P/B på 2,3 (som historisk sett oppleves som dyrt), har finanssektoren en P/B på 1,3. Kort konklusjon på vårt hovedsignal: Om verden blir friskmeldt eller forblir syk, så er vi sterk i troen på at finanssektoren blir en vinner relativt sett.

Signal 2 – Rente

Stigende rente er ofte et signal om taktskifte i den økonomiske konkunkturen i favør verdiaksjer. Man vurderer sine investeringer hyppigere, og man ser gjerne at stadig flere søker tryggere havn for sin investeringskapital. Børsraketter er gøy, men å eie noe med fundamental verdi er tryggere, mer stabilt og gir en bedre nattesøvn. Hvem liker høye renter? Ikke så mange, da rente gjerne forbindes med kapitalkostnad – altså rente på lån. Men for selskaper med lav belåning, blir konkurransebildet bedre når konkurrentene får det tøffere.

Økt rente gir ofte styrket krone, som igjen medfører billigere import. Noen importører kan derfor oppleve at fordelene blir større enn ulempene. Vi i NEF Kapitalforvaltning er spesielt glade i finanssektoren, banker som låner ut penger klarer som oftest å hente ut bedre marginer under perioder med svakt stigende renter (altså grunnlag for økt inntjening). Det vil alltid være noen som hyler, men de fleste av oss vet vi tåler at rentene heves litt. Det er gøy med fest, men rentefesten har nå vart såpass lenge at mange har tillagt seg noen uvaner det kan være godt å avvenne. Så kort oppsummert: I mylderet av selskaper, er det altså noen sektorer og selskaper som har en fordel når rentene øker. Det er en realitet, og vi investerer heller i disse fremfor raketter og luftslott.

Signal 3 – Bølgeteoriens relevans

Et marked må bevege seg for at verdier skal skapes, og man må akseptere at det er svingninger, om man ønsker premie for risikoen man tar. Vi sitter på samme side av bordet som våre kunder, og har felles interesse i å unngå å være med ned i alle bølgedaler. Når man lærer å akseptere svingninger, vet man at det kommer en opptur etter en nedtur. Vi lar aldri følelser styre våre investeringsbeslutninger, så vi tar heller ned risikoen når vi synes det begynner å bli «for bra» og så kjøper vi heller tilbake når aksjekursene har falt noe tilbake. Aktiv forvaltning dreier seg om å gjøre de riktige strategiske valgene, men også å gjøre de riktige taktiske valgene. Aktive valg rundt eksponering i markedet er like viktig som å treffe de riktige verdipapirene. Vårt mål er å skape best mulig risikojustert avkastning til kundene våre.

2022 – Et nytt godt år for bankene

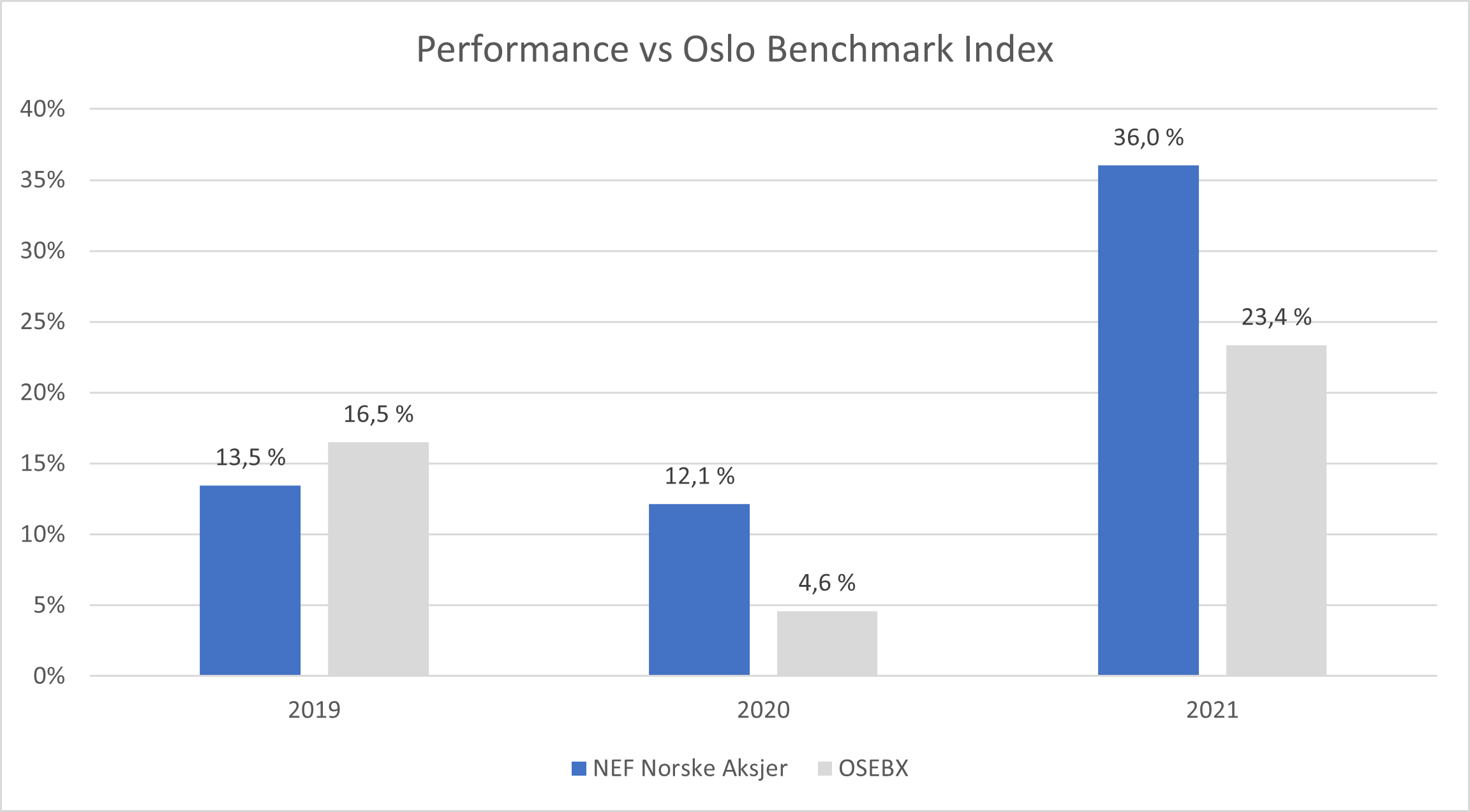

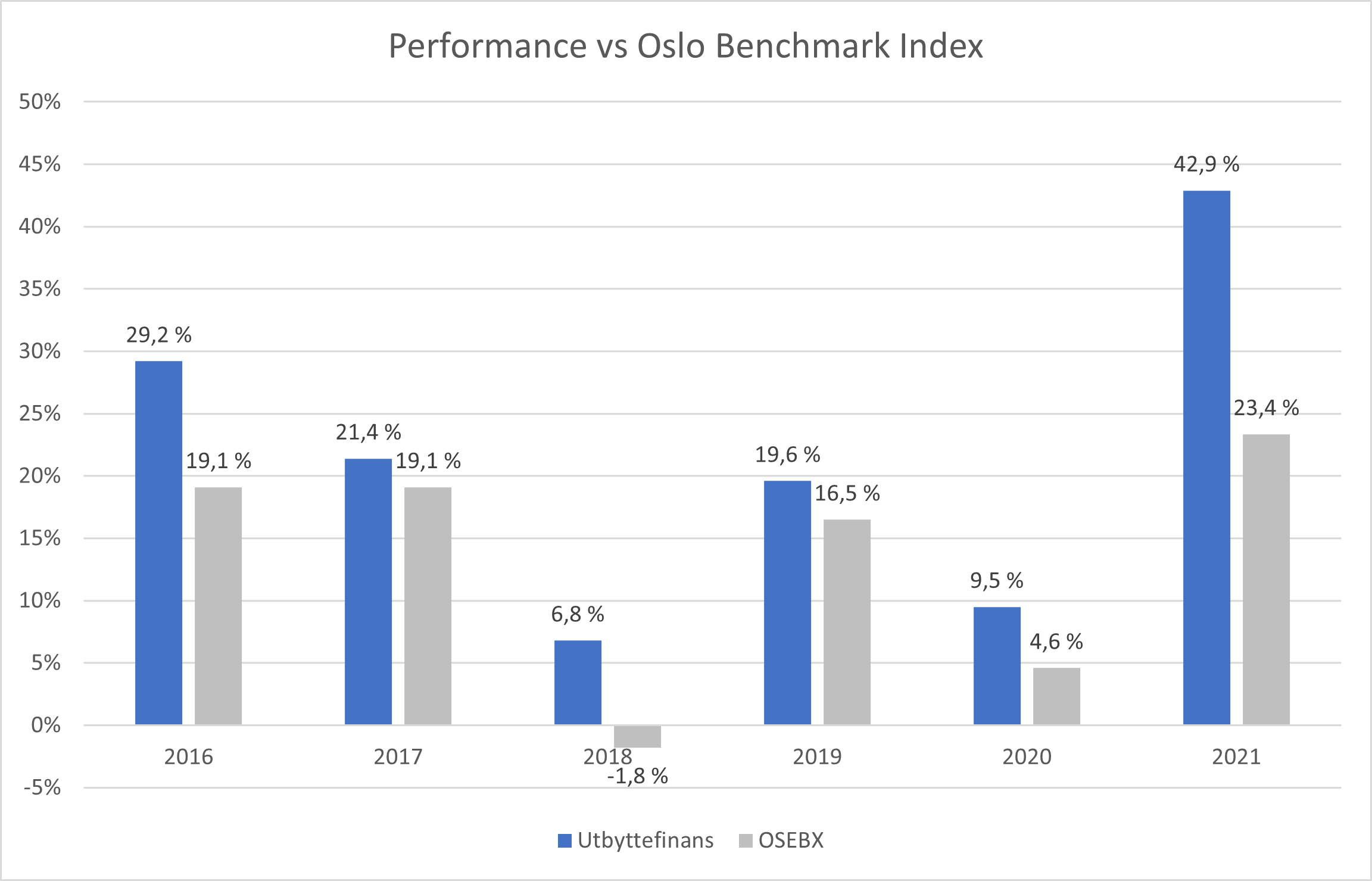

Vi er stolte over å legge bak oss nok et år med sterke resultater til våre kunder. Stolte over at vi for 6. år på rad slår Oslo Børs. Vi er også svært fornøyde med er at våre strategiske og taktiske valg har ført til at både kunder og forvaltningsteam har sovet godt om natten.

Utsiktene er gode for bankene også i 2022. Kombinasjonen av økte renter og lave tap gir grunn til optimisme for sektoren. Ja, det vil nok komme overraskelser også i år, men vi tror de positive sidene vil overgå de negative sidene. Norsk økonomi går strålende for tiden. Arbeidsledigheten er lav og veksten er god, noe som er viktig for bankene. I tillegg nærmer vi oss utbyttesesongen, og dette er historisk en god periode for sektoren. 2021 var et godt år for bankene, utbyttekapasiteten er høy, og vi forventer solide utbetalinger for de fleste av bankene. For 2022 forventer vi å se god inntjening fra bankene, bedre enn vi har sett de siste årene. Dette burde legge grunnlaget for gode utbytter også i 2023.

Vi forventer dog ikke like stor oppgang i kursene som i 2021, og vi blir ikke overrasket om vi ser større svingninger i perioder. Kombinasjonen av taktiske valg rundt investeringsgrad, samt nøye utvelgelse av de beste bankene til enhver tid, tror vi igjen vil gi gode resultater.

Kort oppsummert: Vi tror 2022 vil bli et hyggelig år for porteføljen når vi setter sluttstrek om tolv måneder. Vi gleder oss, og har som mål å begeistre også i år!

2021 – Resultater

Kort oppsummert så har vi lyktes med investeringer og gode taktiske valg også i 2021. De taktiske valgene skaper større fleksibilitet og muligheter til å utnytte markedssvingninger i porteføljene, samtidig som det tar ned risiko. Dette har vært positive bidrag til de gode resultatene.

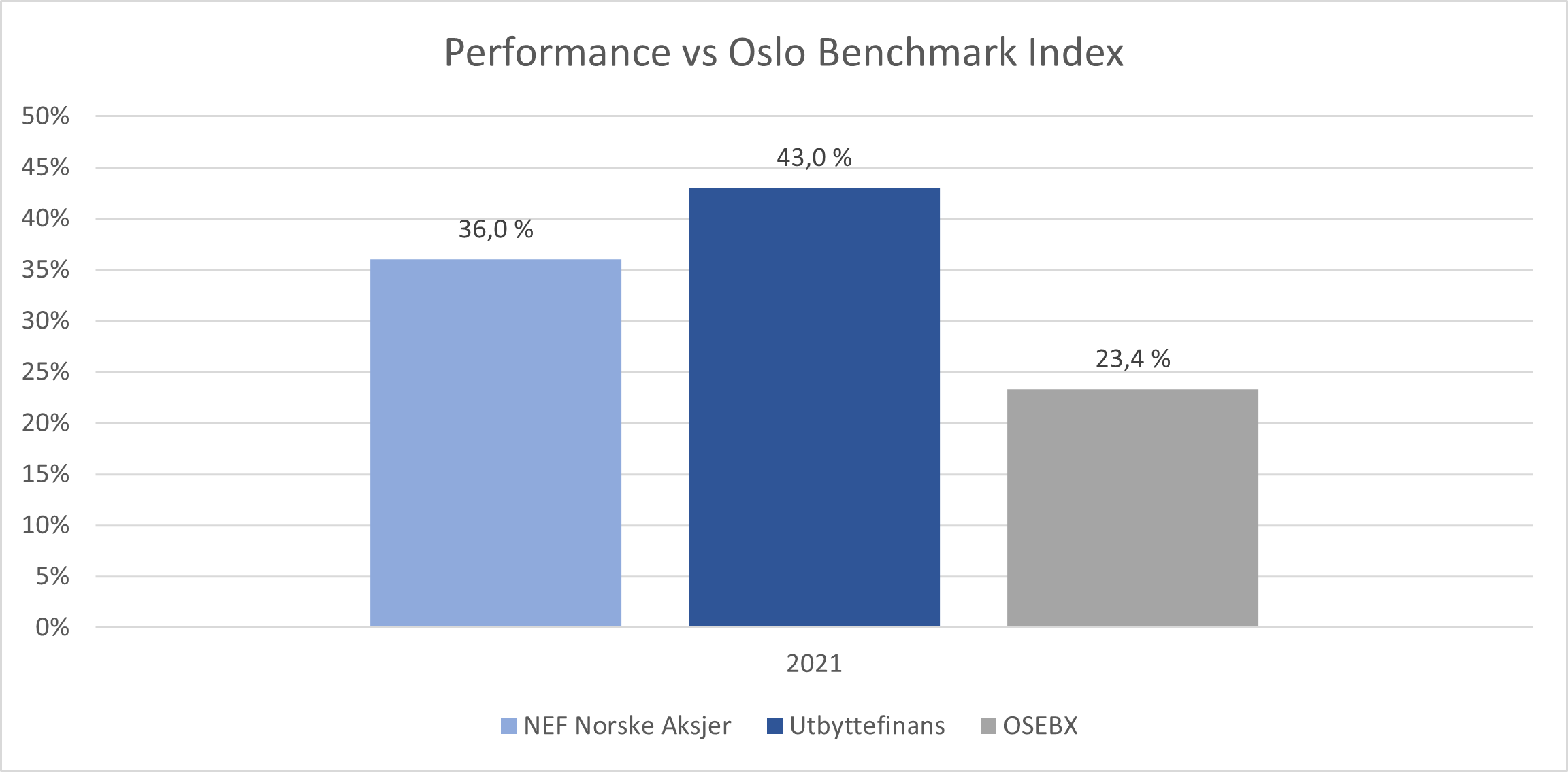

NEF Kapitalforvaltning tilbyr både modellporteføljer og skreddersøm Siden de individuelle porteføljene er som ordet antyder skreddersydd for den enkelte, så kan vi kun vise til avkastningene i modellporteføljene. I grafen under har vi satt opp avkastningene for 2021 sammenlignet med Oslo børs.

Våre porteføljer følger samme gode investeringsfilosofi, men mens Utbyttefinans kun investerer i norske banker og finansaksjer, har NEF Norske aksjer et bredere mandat og investerer i norske aksjer.

Bli bedre kjent med våre modellporteføljer:

NEF NORSKE AKSJER:

• Aktiv forvaltet, Norske aksjer, Spisset portefølje, Verdiorientert filosofi, Utbyttefokus, Likvid, Ingen bindingstid

UTBYTTEFINANS:

• Aktivt forvaltet, Norske sparebanker og finansaksjer, Solide utbytter, Egenkapitalbevis har noe lavere risiko (std.avvik) enn aksjer, Egne analyser, Sektorkompetanse.

Vær oppmerksom på at historisk avkastning ikke er noen garanti for fremtidig avkastning. Fremtidig avkastning vil blant annet avhenge av markedsutviklingen, forvalters dyktighet, produktets risiko, samt kostnader ved kjøp og forvaltning. Avkastningen kan også bli negativ som følge av kurstap på underliggende verdipapirer