Hvis man går som ei høne, kakler som ei høne, ser ut som ei høne – Ja, da er det ei høne!

Vi ønsker å sette litt søkelys på økonomiens konjunkturforløp, og hvordan den påvirker investeringene. Vi har vært gjennom en lang periode med rentekutt, og isolert sett så oppfattes det positivt både i aksje- og obligasjonsmarkedene. «Nullrentepunktet» er nådd de fleste steder, og det har gitt gode tider for aksjer, og især for noen vekstaksjer har det vært fantasiavkastninger. Slike aksjer får mye oppmerksomhet, og media skriver om de som har tatt opp lån for å investere og blitt rike over natten. Vi har både sett og lest det før, og det får varsellampene til å lyse hos oss som har forvaltning som profesjon.

En viktig påminnelse er at avkastning først sikres ved realisasjon, og da er det greit å påminnes at noen skal være villig til å kjøpe til en pris du er villig til å selge for. Overraskende nok, er det færre interessenter desto grådigere du selv er på avkastningen. Når en aksje har hatt en fantasiavkastning i løpet av kort tid, er det ikke en unaturlig tanke at selskapet har litt å bevise og man opplever stadig økende reservasjon ift investeringslyst. «Greed is good» sa Gordon Gekko i filmen Wall Street, men det er ikke sikkert at det er like lønnsomt i det lange investeringsløpet.

Dersom grådighet og selvsikkerhet opptar investorene i vekstaksjer, og «alle» er enige om at strikken er strukket, da er det kort vei over til en mindre god følelse – Nemlig frykt. Vi mennesker liker å tro at vi er rasjonelle, men når frykt ankommer markedene, får vi raskt bekreftet at vi er mer emosjonelle enn rasjonelle. Det er lett å være langsiktig i oppgangstider, men enda lettere å finne grunner til å være kortsiktig i nedgangstider. Tidshorisonten blir satt på prøve, spesielt når man investerer for mye. En av de største utfordringene innen investering er;

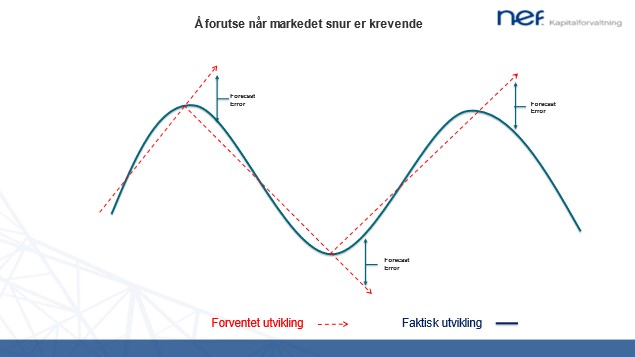

Folk flest, eksperter inkludert, ser for mye i bakspeilet.

Og da er det vanskelig å forutse når det snur.

Vår jobb i NEF Kapitalforvaltning er å gjøre gode grep i forkant. Det betyr at vi skal være rasjonelle for deg, og gjøre de riktige valgene for din investering. Avkastningshistorikken viser at vi har denne egenskapen, og den tilliten tar vi på alvor.

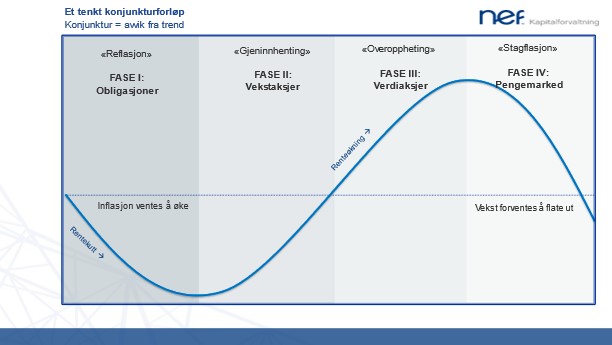

Det økonomiske konjunkturforløpet og hvor vi nå står i sykelen

Tradisjonelt sier man at økonomien gjerne beveger seg gjennom en sykel, som illustrert i grafen under. Det store spørsmålet er: Hvor befinner vi oss i sykelen nå i disse tider med nullrente, global pandemi og dens påvirkning på økonomien.

Vi mener vi nå befinner oss i et terreng som er i favør verdiaksjer for vårt 12mnd syn. Kortsiktig så forventer vi økt markedssvingning, og vi synes det er nok signaler som understøtter at vi kan forvente et forløp der investorfokus går fra vekstaksjer, trolig via sykliske aksjer, og deretter over til verdiaksjer. Vi skal forsøke å utdype dette litt nærmere.

Markedene har priset inn forventninger om en snarlig normalisering gitt at store deler av befolkningen skal være vaksinert i løpet av tredje kvartal. Realiteten er litt mer nyansert, da det stadig kommer nyheter om mutasjoner og forsinkelser som forsterker troen på at estimatene har vært litt for optimistiske. Rentene har vært lave lenge, men 2020 ble påminnelsens år om viktigheten og sårbarheten rundt likviditet og soliditet i selskapene. Behovet for å bedre disse forholdene gjør at overskudd i bedriftene i større grad ventes å bli brukt til å nedbetale gjeld og styrke balansen fremfor å øke investeringene i tiden fremover. Det er også grunner til å forvente at myndighetene ikke kan stille opp i samme størrelse og grad når/hvis nye bølger og etterdønninger av pandemien skyller innover økonomien på nytt.

Vi synes vekstaksjer er relativt høyt priset, og da må vekst innfri forventningene om det skal være verdt risikopremien. Selv om investorene fortsatt er positive til risiko, ser vi at risikoindikatorer som VIX-indeksen (eller fryktindeksen som den også kalles) har steget og ligger forhøyet, og det indikerer at man forventer mere svingninger i tiden fremover og at investor vil kreve bedre betalt for å ta risiko i fremtiden. Letteste utvei, tror vi, er økt trykk på gevinstsikring av denne typen aksjer, og heller større aksept for lavere avkastningsforventning. Risk-off kombinert med FOMO* og TINA**, resulterer ofte i økende interesse og dermed enda bedre klima for verdiaksjer. Modne selskaper med begrensede vekstmuligheter kalles gjerne verdiselskaper. De handles ofte til lavere P/E og P/B, og rasjonalet bak å kjøpe disse aksjene er at de ofte kan bli kraftig underpriset av markedet, og derfor ha høyere fundamentalverdi, enn det som reflekteres i aksjekursen.

Kort oppsummert: Så lenge rentenivået i verden er nær 0, gjelder TINA effekten – det finnes ikke andre steder enn aksjemarkedet å investere i. Men investorer vektlegger forholdet mellom risiko og forventet avkastning, og derfor vil vi se en økt interesse for sykliske og verdiaksjer fremfor vekstaksjer i tiden fremover. Forbruksvarer og finans utpeker seg som attraktivt priset nå.

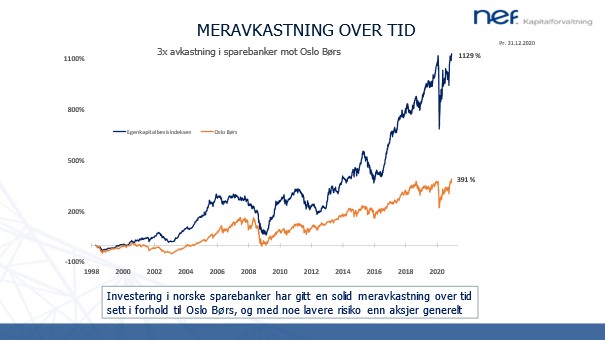

NEF Kapitalforvaltning er kjent for å ha en verdibasert og langsiktig investeringsfilosofi. Vi søker selskaper som har attraktiv prising sett i forhold til de bokførte verdiene, som har god avkastning på egenkapitalen og som over tid betaler solide utbytter. Denne strategien appelerer ikke til de største overskriftene i media, men historisk sett har mange argumentert for at denne strategien gir best avkastning over tid. God forvaltning handler mye om å ta fornuftige valg, og våre kunder har erfart at det stemmer gjennom den årlige, gode risikojusterte avkastning de har mottatt.

*FOMO = Fear Of Missing Out **TINA = There Is No Alternative

Vil du vite mer

Ta kontakt med en av oss for en hyggelig prat eller send oss en mail